Změny se týkají:

- zdaňování u zasílání zboží mezi členskými státy EU

-

- ruší se limity 35 000 nebo 100 000 € u zasílání zboží z ČR do EU a ruší se limit 1 140 000,- Kč u zasílání zboží z EU do ČR

- jednotný limit pro členské státy EU nyní 10 000 €

- zrušení osvobození od daně u dovozu zboží s vlastní hodnotou nepřesahující 22 € z třetí země

- dodání zboží, které usnadňuje provozovatel elektronického rozhraní (digitální platforma)

- rozšíření zvláštního režimu jednoho správního místa (One Stop Shop)

ZMĚNY V ZASÍLÁNÍ ZBOŽÍ

Novela zákona o DPH přináší změny v zasílání zboží mezi členskými státy EU. Pojem zasílání zboží se nahrazuje pojmem prodej zboží na dálku.

Zároveň se mění pravidla pro určení, ve kterém členském státě dodavatel zdaňuje prodej zboží na dálku. Typickým příkladem prodeje zboží na dálku je prodej zboží přes e-shopy z České republiky zákazníkům do EU.

Prodej zboží na dálku od 1. 7. 2021

Nově se od 1. 7. 2021 zrušeny limity a platný pouze jeden limit ve výši 10 000 € bez DPH na prodej zboží na dálku nebo poskytnutí tzv. TBE služby (telekomunikační služby, služby rozhlasového a televizního vysílání, elektronicky poskytované služby).

Limit 10.000 EUR od 1. 7. 2021 do všech členských států EU

=

Prodej zboží na dálku mezi členskými státy EU

+

tzv. přeshraniční TBE služby

(telekomunikační služby, služby rozhlasového a televizního vysílání, elektronicky poskytované služby)

Nová pravidla platí i pro podnikající osoby, které nejsou dosud registrovány jako plátci DPH.

Nová pravidla prodeje zboží na dálku se dotknou i osob, které nejsou registrovány jako plátci DPH v ČR a které prodávají zboží zákazníkům jak v tuzemsku, tak do členských států EU.

Tyto osoby nemusí uplatňovat DPH při prodeji zboží zákazníkům v ČR, pokud nepřekročí v tuzemsku obrat pro povinnou registraci (1 000 000 Kč) nebo se dobrovolně neregistrují jako plátci.

Pokud však prodávají zboží na dálku zákazníkům i do jiných členských států EU, musejí si nově sledovat výše uvedený limit 10 000 € společný pro prodej zboží na dálku a TBE služby.

Příklad: E-shop, plátce DPH, prodává zboží zákazníkům v ČR, na Slovensko a do Německa. Podle původních pravidel DPH je limit pro zasílání zboží stanovený Slovenskem 35 000 € a Německem 100 000 €. Prodejce zaslal zákazníkům od 1. 1. 2021 do 30. 6. 2021 zboží na Slovensko ve výši 38 000 € a do Německa za 12 000 €. Dne 1. 7. 2021 prodal zboží na dálku ve výši 1 000 € na Slovensko a 1 000 € do Německa.

Prodej zboží zákazníkům v ČR podléhá české DPH a prodejce ji přiznává v daňovém přiznání podávaném v České republice.

Do 30. 6. 2021 zdaňoval zaslané zboží na Slovensko, slovenskou DPH, od okamžiku prodeje zboží, kterým překročil limit 35 000 €. Zboží zaslané do 30. 6. 2021 do Německa zdaňoval českou daní (z důvodu nepřekročení limitu pro zasílání zboží stanovené Německem ve výši 100 000 €).

Prodej zboží na dálku ode dne 1. 7. 2021 a všechny následující prodeje zdaňuje v členských státech, kde se zboží nachází po ukončení odeslání zboží, protože překročil limit 10 000 € v roce 2021 z prodeje do všech členských států EU. V tomto případě Slovenska již zdaňuje prodejce na Slovensku slovenskou DPH, ale v Německu se musí registrovat k DPH a začít zdaňovat tyto prodeje německou DPH.

Nebo nově od 1. 7. 2021 může eliminovat registraci k DPH v Německu (a i na Slovensku) tím, že se registruje do nově vzniklého zvláštního režimu jednoho správního místa, tzv. „One Stop Shop“ (dále též „OSS“) v ČR. Přes OSS může prostřednictvím tuzemského správce daně odvádět německou DPH z prodejů zboží na dálku v Německu, aniž by se tam musel registrovat. Pokud se plátce rozhodne používat OSS pro odvod DPH v Německu, musí tak učinit i pro prodeje zboží na dálku na Slovensko. Slovenskou DPH bude tedy odvádět přes OSS a registraci si může na Slovensku zrušit. V rámci OSS v režimu EU podává prodejce pouze jedno daňové přiznání pro odvod DPH ve všech členských státech, kam prodává zboží na dálku a poskytuje služby koncovým zákazníkům. Více informací o zjednodušeném odvodu DPH, jak se registrovat a jak používat OSS, naleznete zde: One Stop Shop.

| Zasílání zboží do 30. 6. 2021 | Prodej zboží na dálku od 1. 7. 2021 | ||

| Hodnota zasílání zboží bez daně (od 1.1.2020 do 31.12.2020 nebo 1.1.2021 do 30.6.2021) |

DPH | Hodnota prodeje zboží na dálku bez daně včetně TBE služeb (od 1.1.2020 až 31.12.2020 nebo 1.1.2021 do 31.12.2021) |

DPH |

| Do limitu jednotlivého členských států EU (35 000 nebo 100 000 EUR)8 |

DPH v ČR | Do limitu do všech členských států EU | DPH v ČR |

| Nad limit jednotlivého členských států EU (35 000 nebo 100 000 EUR) |

DPH v jednotlivém členském státu EU | Nad limit do všech členských států EU dohromady (10 000 EUR) | DPH v jednotlivém členském státu EU (možnost použití zvláštního režimu OSS pro odvod DPH) |

Jak posuzovat prodej zboží na dálku?

ZRUŠENÍ OSVOBOZENÍ OD DPH U DOVOZU ZBOŽÍ DO 22 EUR

Novela zákona o DPH ruší osvobození od DPH u dovozu zboží s vlastní hodnotou nepřesahující 22 €. Veškerý dovoz ze třetích zemí, například z USA, Číny nebo Ruska, bude podléhat DPH s výjimkou dovozu zboží, u kterých se uplatní osvobození od daně např. z důvodu humanitární pomoci. Zboží s vlastní hodnotou nepřesahující 150 € zůstává i nadále osvobozeno od cla.

Příjemce zboží je plátcem DPH:

Od 1. 7. 2021 plátce, který dováží zboží z třetí země, přiznává a odvádí DPH z dovozu zboží bez ohledu na hodnotu (u všech zásilek) v rámci daňového přiznání. Zároveň si může uplatnit nárok na odpočet daně z dovozu zboží, pokud splňuje zákonné podmínky.

Příjemce zboží, který není plátcem DPH:

pro ostatní osoby v roli příjemce zboží existuje několik způsobů, jak lze odvést DPH z dovozu zboží, a to v návaznosti na vlastní hodnotu zboží.

Od 1. 7. 2021 může být DPH z dovozu zboží, které nepřesahuje vlastní hodnotu zboží 150 €, odvedena následujícími způsoby:

- Standardní celní řízení – DPH odvádí deklarant (zpravidla příjemce zboží) přímo celnímu úřadu

- Přes nový zvláštní režim při dovozu zboží nízké hodnoty – DPH vybere od koncového příjemce osoba, která je držitelem povolení k použití tohoto zvláštního režimu, například poštovní nebo přepravní společnost, a odvede ji namísto příjemce celnímu úřadu

- Přes nový zvláštní režim jednoho správního místa v rámci dovozního režimu – DPH odvádí namísto příjemce zboží osoba registrovaná do dovozního režimu, zpravidla dodavatel nebo provozovatel elektronického rozhraní – digitální platforma

PRODEJ ZBOŽÍ PŘES DIGITÁLNÍ PLATFORMY

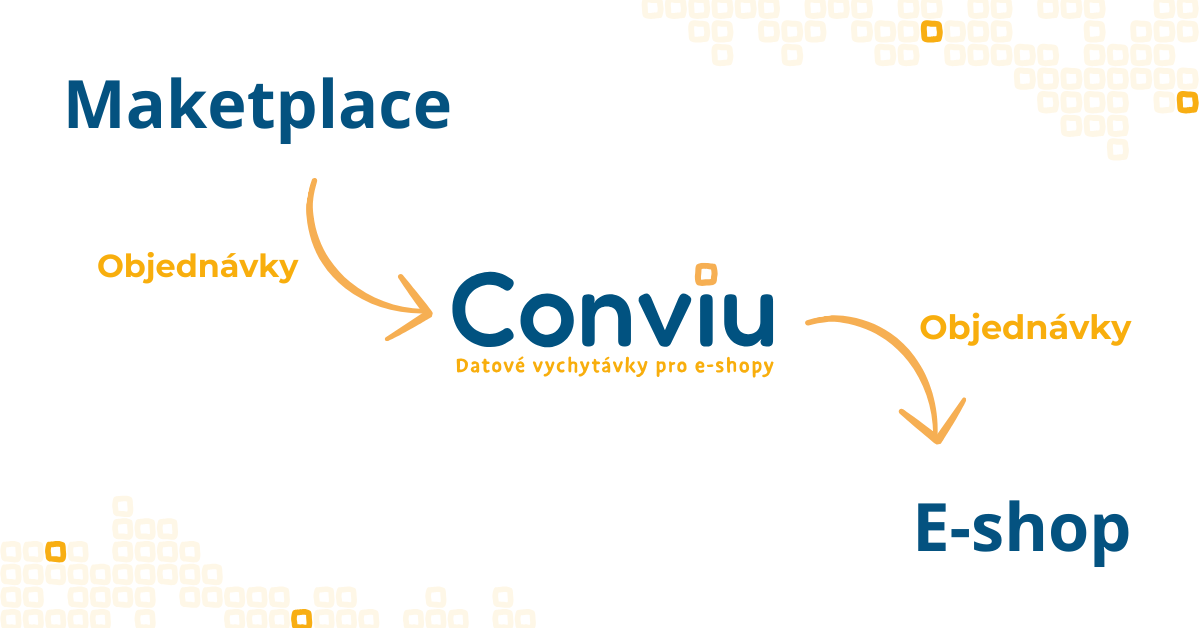

Od 1. 7. 2021 budou do odvodu DPH zapojeni povinně i provozovatelé elektronických rozhraní (digitální platformy), které usnadňují dodání zboží na území Evropské unie mezi zahraniční osobou (osoba, která nemá sídlo ani provozovnu na území EU – např. dodavatel z USA nebo z Číny) a koncovým spotřebitelem v EU. Zboží se již nachází ve volném oběhu na území Evropské unie.

Obecně je provozovatelem elektronického rozhraní osoba, která provozuje elektronické tržiště, na kterém nabízí možnost prodeje zboží ostatním dodavatelům zboží a kde dochází ke spojení těchto dodavatelů zboží s koncovým zákazníkem vedoucímu k dodání zboží. Provozovatel elektronického rozhraní tedy usnadňuje dodání mezi dodavateli zboží a koncovými spotřebiteli v EU.

Za provozovatele elektronického rozhraní z pohledu budoucí novely zákona o DPH se nepovažuje osoba, která prodává vlastním jménem a na vlastní účet prostřednictvím e-shopu své vyrobené či nakoupené zboží, se kterým má právo nakládat jako vlastník.

Tento článek pro Vás napsal náš partner Brovit.cz

Vedení účetnictví a daňové evidence, kompletní zpracování mezd, online marketing

Účetní a poradenská společnost BROVIT spol. s r.o. pro Vás zajistí kompletní vedení Vašeho účetnictví nebo daňové evidence. Kontrolu účetních dokladů a řádné zaúčtování dle platné legislativy.

Rekapitulace mezd, výplatní pásky, měsíční přehledy pro ZP a OSSZ, přihlášení/odhlášení zaměstnanců na ZP a OSSZ, evidenční a mzdové listy, roční zúčtování daně z příjmů ze závislé činnosti a funkčních požitků.

PPC, zbožové srovnávače, SEO, sociální sítě, email marketing…